Überblick über alle Sektoren im Januar 2024

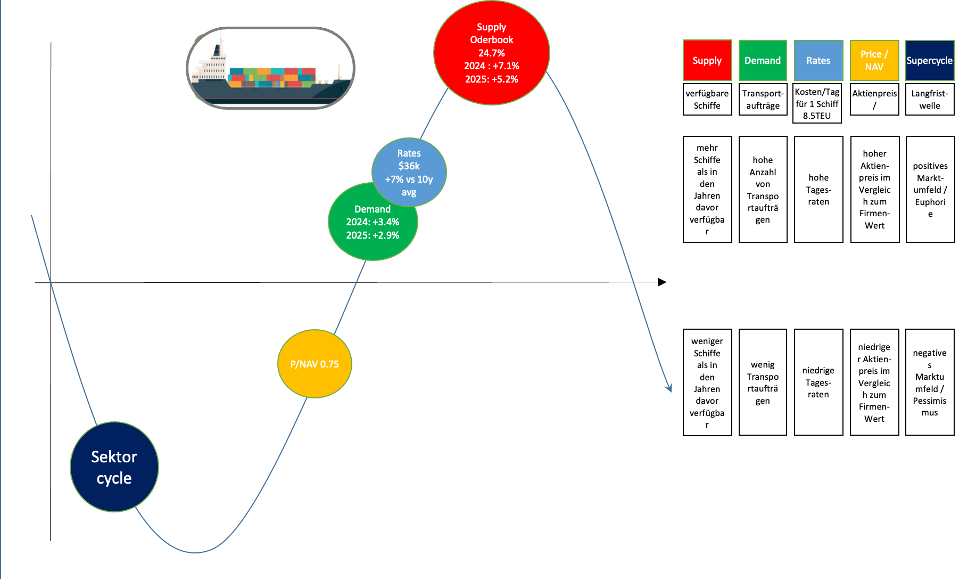

Ein wichtiger Aspekt bei der Umsetzung meiner Investmentstrategie ist die regelmäßige Überprüfung der einzelnen Sektoren der Seeschifffahrt. Die Entwicklung der Angebots- und Nachfragesituation, der Charterraten und der saisonalen Einflüsse in den verschiedenen Sektoren ist sehr unterschiedlich.

Auf diese Änderungen reagiere ich durch eine entsprechende Anpassung der Gewichtung der Sektoren in meinem Portfolio.

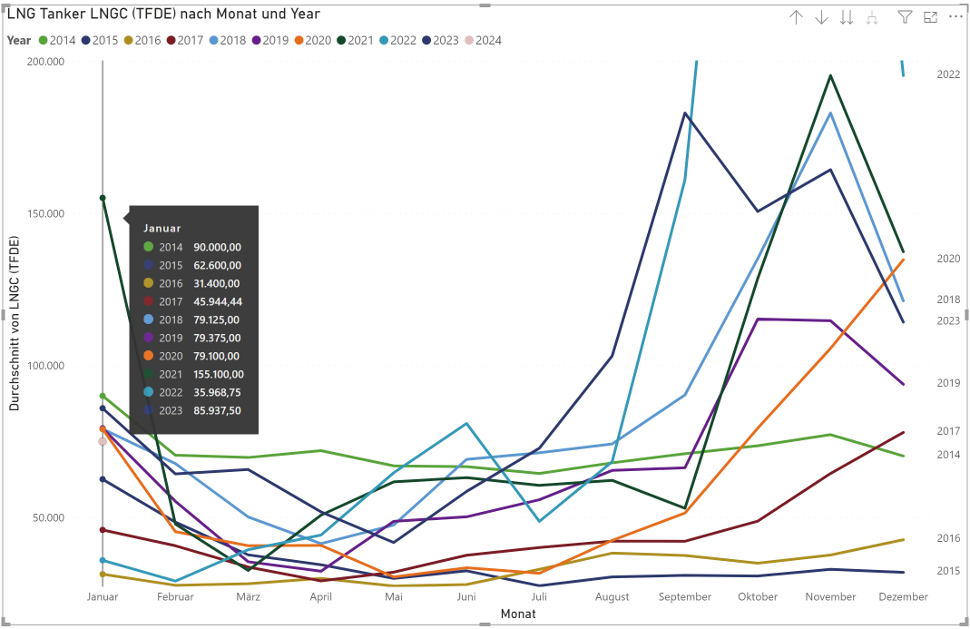

LNG Tanker

Sektorgewichtung: unterdurchschnittliche Gewichtung

- die Charterraten sind fallend; Risiko der sinkenden Einnahmen in den nächsten 1-2 Jahren auf Grund der sehr großen Anzahl von Neubauten

- unsere Unternehmen profitieren von langfristigen Verträgen und können damit Schwankungen/Rückgänge in den Einnahmen abfedern

- die Entwicklung im Sektor ist sehr weit fortgeschritten und die verfügbaren Investments sind sehr gering

- Absicherung bestehender Postionen, kein Neukauf; eher Untergewichten

Meine Top-Picks / Portfoliopositionen in diesem Sektor

- CLCO: gutes Mgt, durchschnittliche Verschuldung, hohe Kosten,0.8 P/NAV – aber älteste Flotte

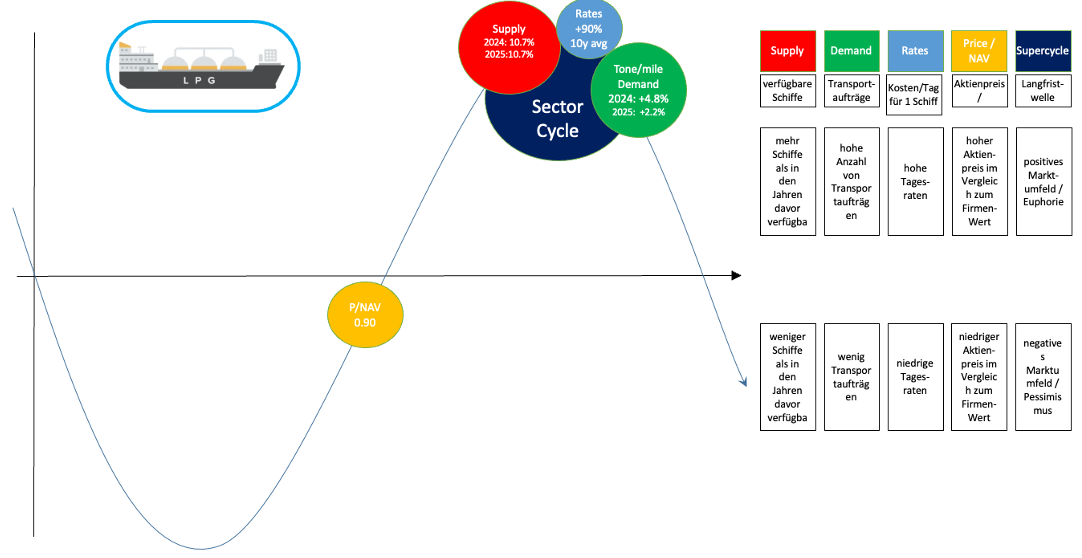

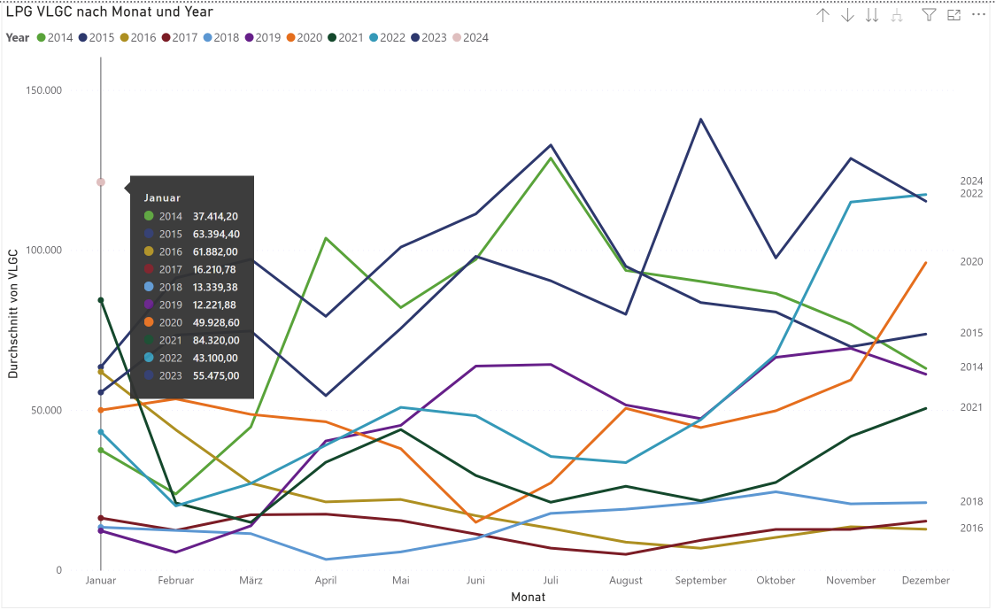

LPG Tanker

Sektorgewichtung: unterdurchschnittliche Gewichtung

- sowohl das Angebot auch als die Nachfrage sind sehr hoch, wobei das Wachstum des Angebots noch deutlich größer ist als die Nachfrage,

- in 2024 werden sowohl das Angebot als auch die Nachfrage zurückgehen; Erfolg hängt von der Höhe der Nachfrage ab bzw. der Stärke des Nachfragerückgangs

- die Charterraten sind bereits sehr hoch, Unsicherheit über die Stabilität in den nächsten Wochen/Monaten

- der Markt ist schon weit gelaufen, Preise/Einnahmen sind hoch; wie lange diese (oder höhere Werte) gehalten werden können ist abhängig von Wettergegeben, der wirtschaftlichen Entwicklung in China und die Ölproduktion in USA

- durchschnittlich/unterdurchschnittlich Gewichten

Meine Top-Picks / Portfoliopositionen in diesem Sektor

- NVGS: gutes Mgt, geringe Verschuldung, geringste Kosten, 0.7 P/NAV – aber älteste Flotte, keine Scrubber

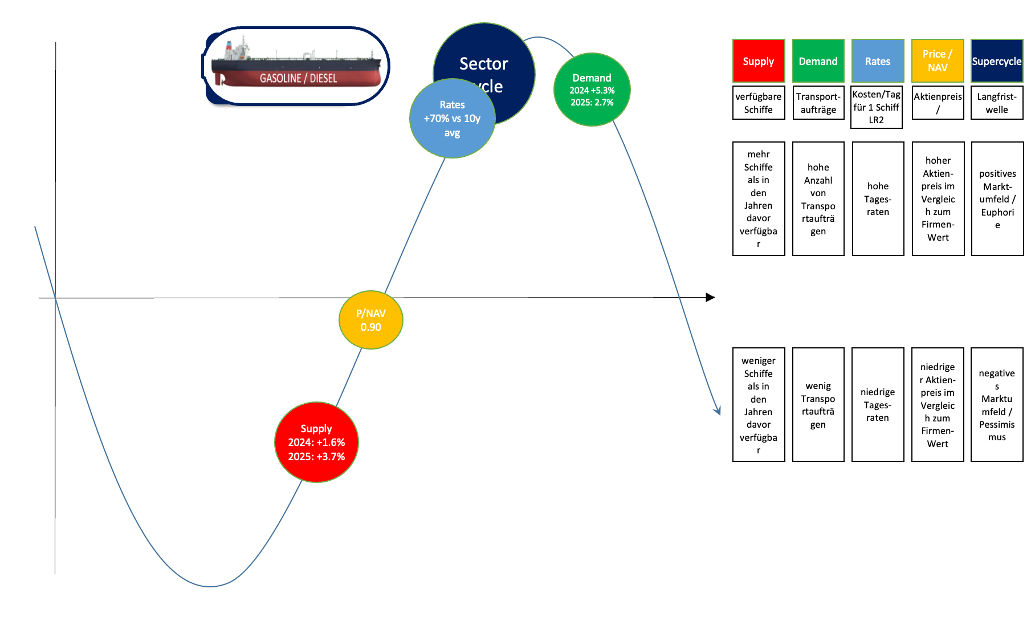

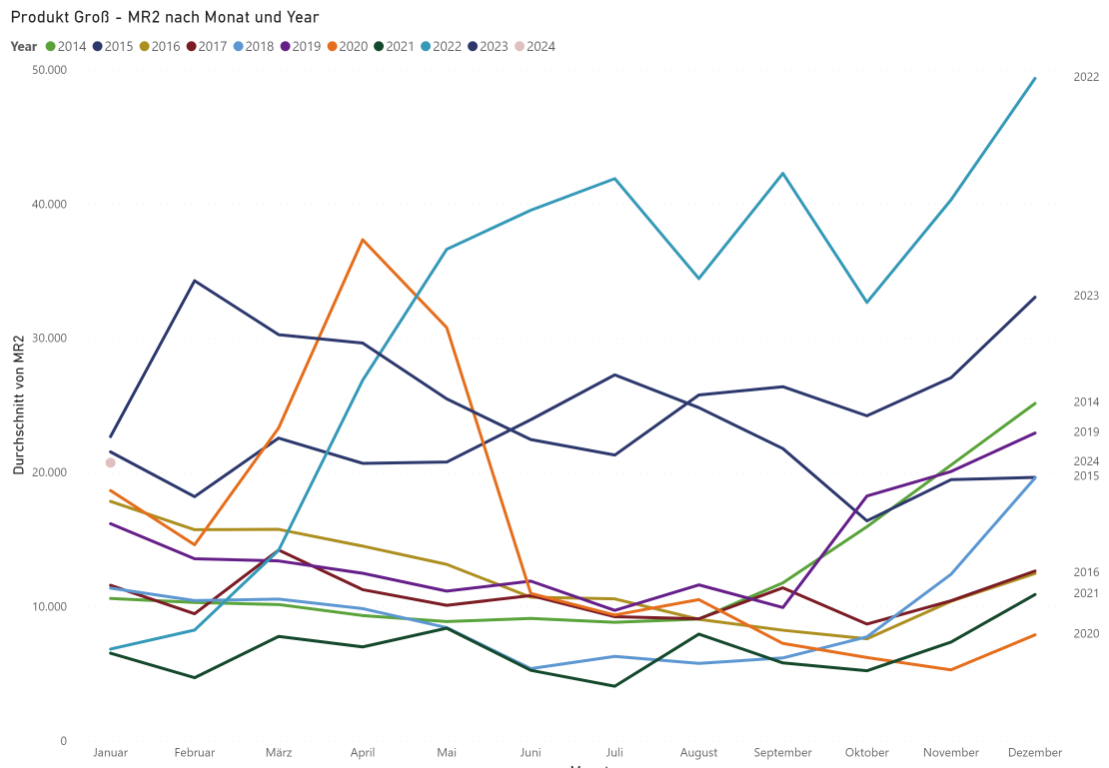

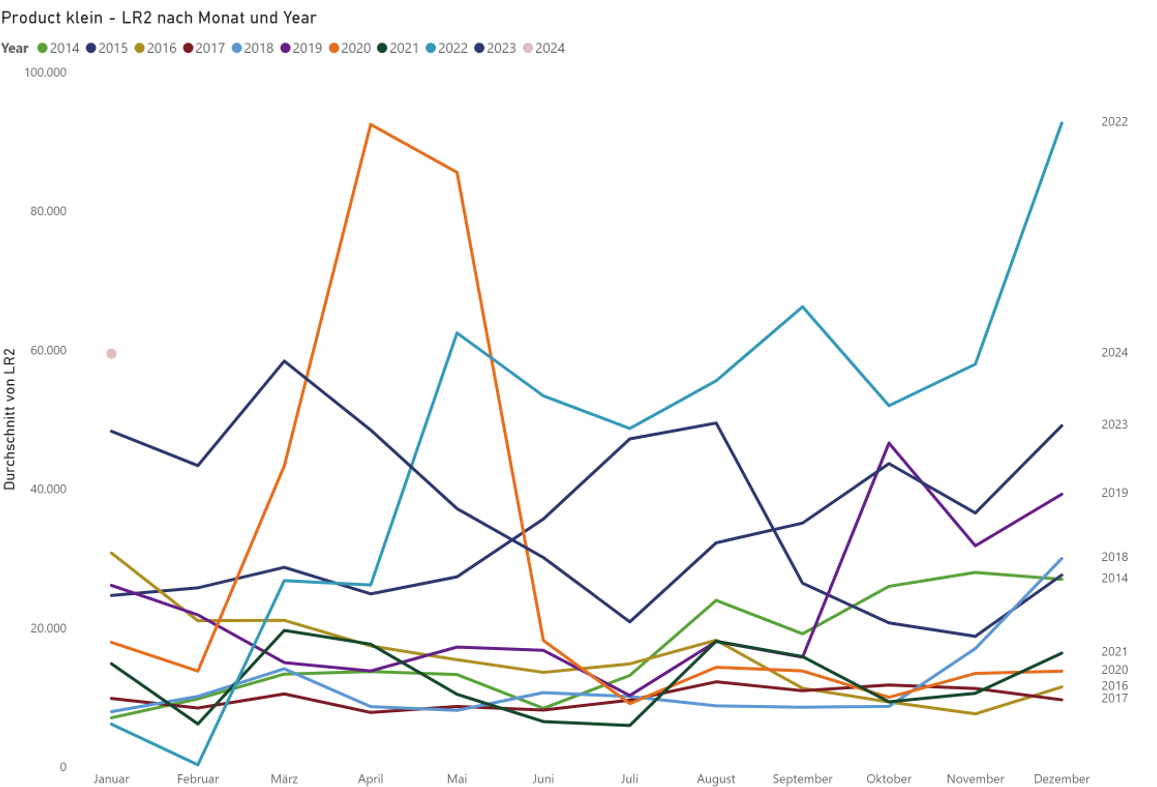

Produkttanker

Sektorgewichtung: durchschnittliche Gewichtung

- die durchschnittliche, aber fallende Nachfrage mit dem gleichzeitig sehr niedrigen, aber steigende, Angebot und sehr hohen Charterraten lässt durchschnittliche bis hohe Gewinne in den nächsten Monaten erwarten

- die Preise der Unternehmen sind leicht unterbewertet

- bullischen Trend weiter ausnutzen

Meine Top-Picks / Portfoliopositionen in diesem Sektor

- STNG: unterbewertet, junge Flotte, hohe Schrubber-Rate

- INSW: gutes Management, geringe Verschuldung, ältere Flotte,leicht unterbewertet

- TRMD: sehr gutes Management, geringe Kosten, finanziell gut aufgestellt, ältere Flotte, Preis über Wert

- TNP: riskantes Management, hohe Verschuldung, höchste Kosten, junge Flotte, stark unterbewertet

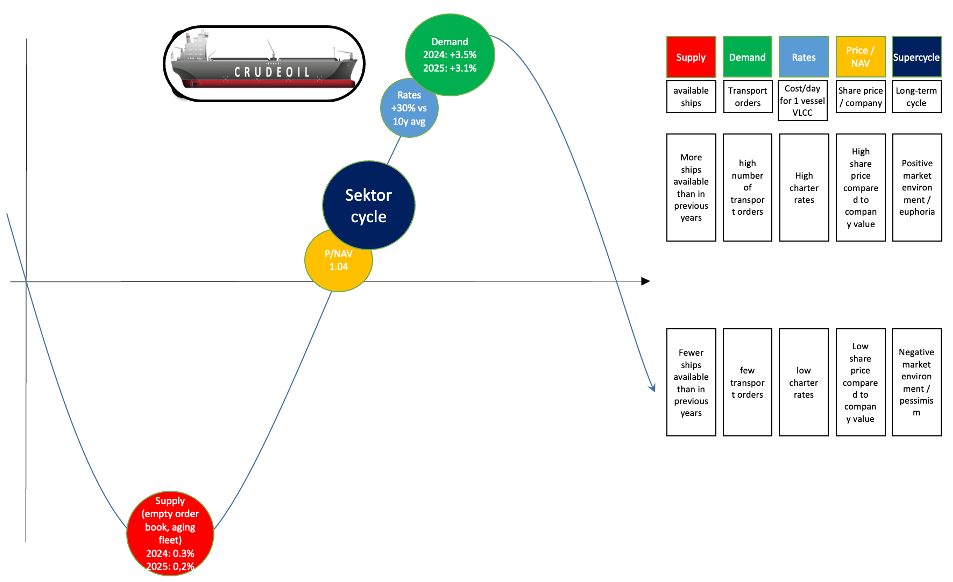

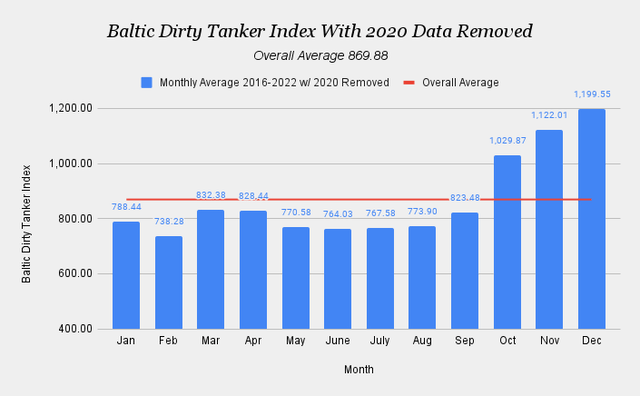

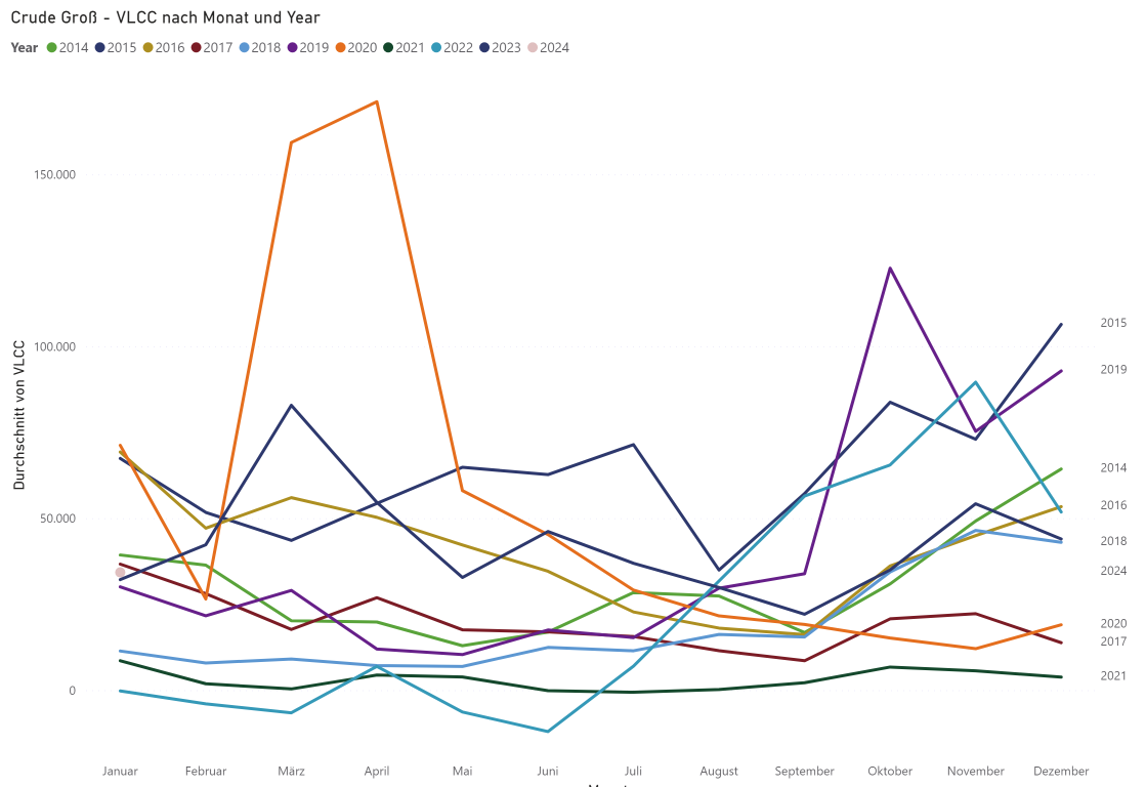

Crudetanker

Sektorgewichtung: durchschnittliche Gewichtung

- die hohe Nachfrage mit dem gleichzeitig sehr niedrigen Angebot lässt hohe Gewinne in den nächsten Monaten erwarten

- die Preise der Unternehmen sind leicht überbewertet

- bullischen Trend weiter ausnutzen

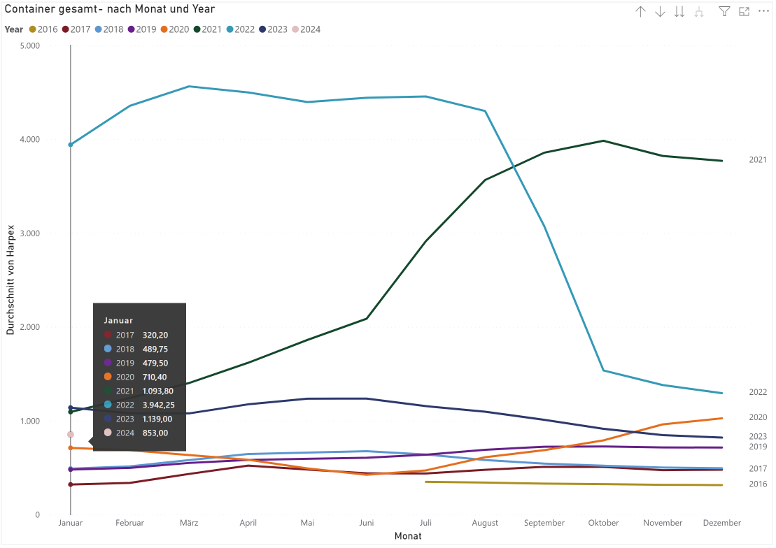

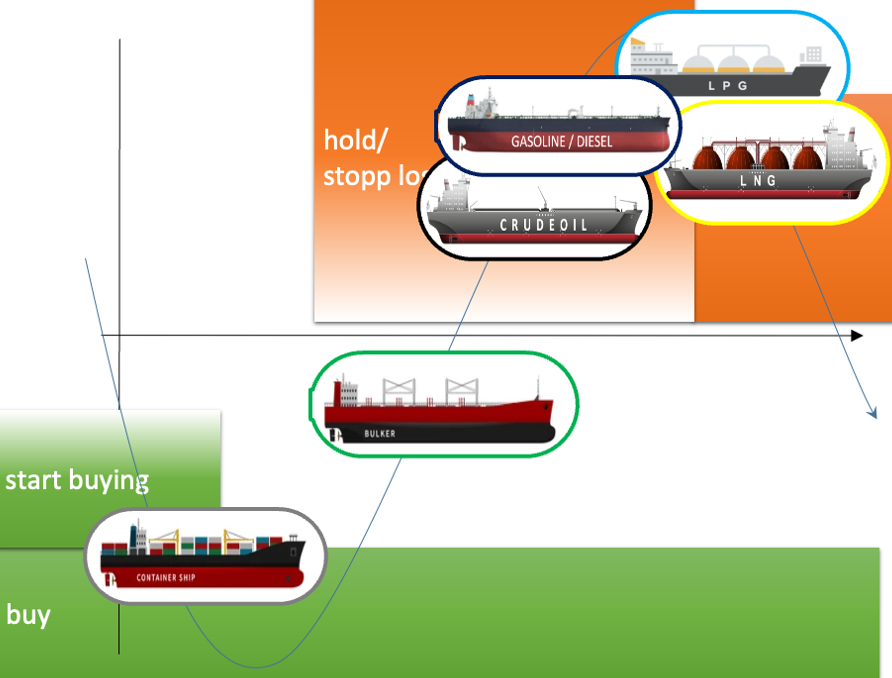

Containerschiffe

Sektorgewichtung: unterdurchschnittliche Gewichtung

- die niedrigen Preise sehen attraktiv aus

- das hohe, weiter stark wachsende Angebot stellt ein erhebliches Risiko für die Profitabilität in den nächsten Jahren dar

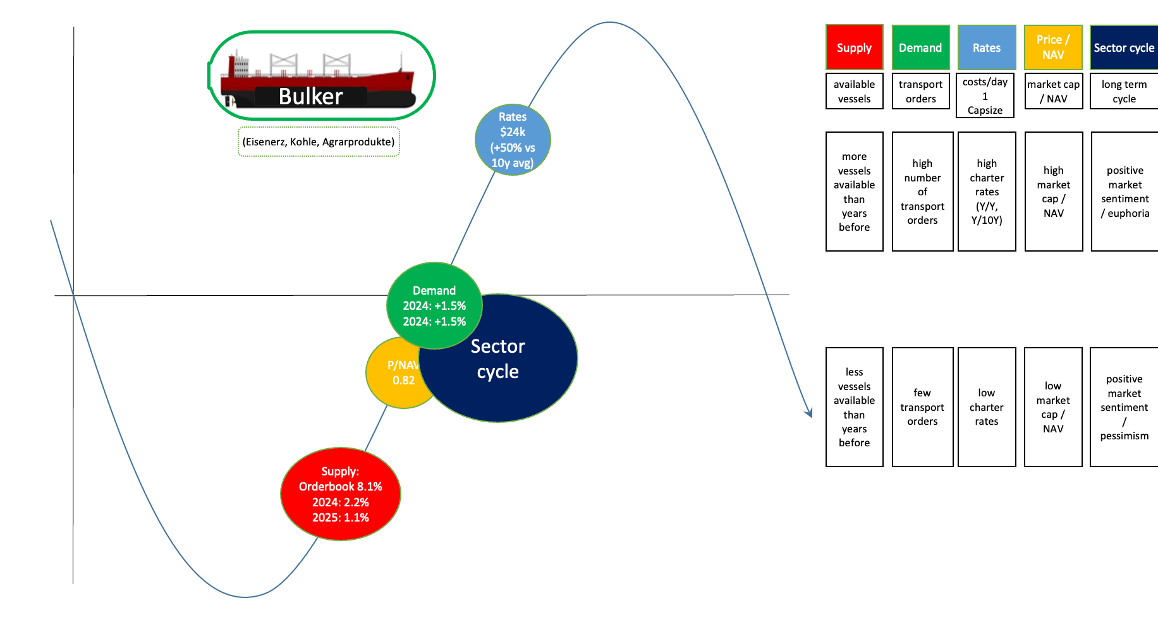

Schüttguttransporter

Sektorgewichtung: Durchschnittliche Gewichtung

- Risiko eines weiteren Fallens der Unternehmenswerte gering (etwas Gefahr für noch recht teurere Gebauchtpreise),

- Potential für eine Erholung hoch (unterstützt durch wenige Schiffe, die auch noch altern); Zeitraum bis zur Erholung unsicher – Risiko Dead-Money für 1-2 Jahre hoch

Meine Top-Picks / Portfoliopositionen in diesem Sektor

- SBLK: geringsten Kosten, 92% Schrubber , unterdurchschnittlich Verschuldung, Dividende + BuyBacks , größte Flotte, in allen Schiffssektoren vertreten (1/3 groß, 1/3 mittel, 1/3 klein, mittlere/kleine in TimeCharter, große im Spot) – ältere Flotte; relativ teuer, 18% Potential

- EGLE: 36% Preisabschlag, 96% Scrubber, Durchschnitt. Kosten, geringe Verschuldung, Buybacks, wenig Dividende; überwiegend Ultramax (besonders hohes Tone-Mile-Demand Wachstum in 2023)

- SB: junge Flotte, hoher Preisabschlag, geringe Kosten – feste Dividende, kein ByuBack – 36% Scrubber, 49% Leverage – Mgt konzentriert sich auf das Newbuild-Programm, keine Dividenden/Buybacks in nächster Zeit zu erwarten

- 2020: klein, jungeFlotte, 92% Scrubber, Dividenden, kein Buyback, relativ hohe Kosten, geringstes Preispotential

- GNK: wenig Schulden( weiterer Schuldenabbau geplant) , alte Flotte (Renovierung hat begonnen), kein ByeBack, 40% Potential

- GOGL: hohe Kosten, hohe Verschuldung, wenig Scrubber, groß, relativ jung, aktives BuyBack, Fredrikson

- Preis Potential (P/Fair Value): SB hat 47% Potential, 2020 am teuersten ( 7% Potential)

- Verschuldung = Risiko: GNK bei 7% (Debt/Assets), aber älteste Flotte (Reinvestments wahrscheinlicher)

- Dividenden treiben Preis: SBLK höchsten Yield + BuyBack Programm

- Himalaya (HSP): höchste Verschuldung (78% debt/Assets), klein, höchster Preis (0.99 P/NAV), muß neue Aktien ausgeben, falls die Einnahmen schwach bleibt – Spekulation

- Scrubber bieten einen Vorteil, besonders bei geringen Einnahmen: Belships, PNAL bei 0%

- junge Flotte= wenig Kapitalbedarf, alte Flotte = viel Reinvestment Bedarf; GNK/EGLE/SBLK alt, 2020/SB jung

- NMM/DSX – no go Mgt

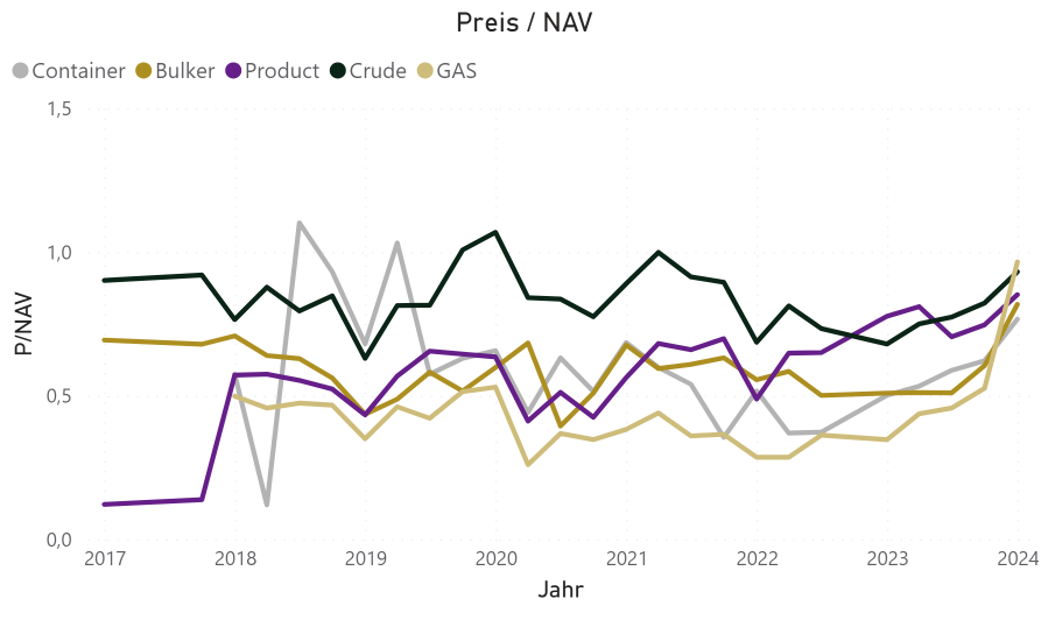

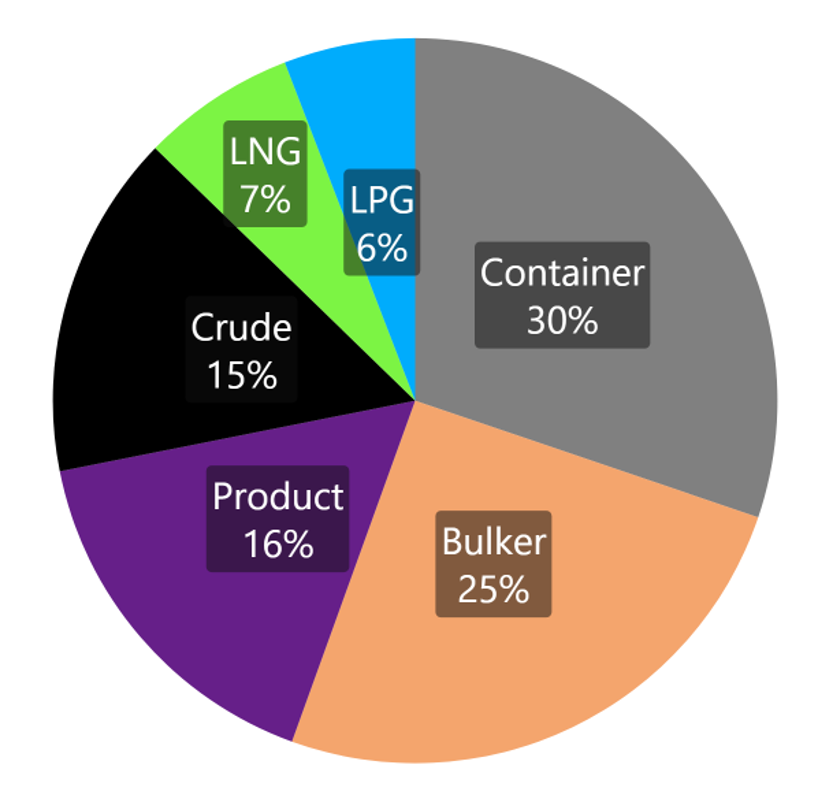

Meine aktuelle Gewichtung

Stand 22.01..2024, ohne Berücksichtigung der Cash-Position ; bei Mischunternehmen wurde die Zuordnung auf Basis der Schiffe im Unternehmen durchgeführt

Bulker und Container sind in meinem Portfolio aktuell klar übergewichtet, die beiden Bereiche machen zusammen über die Hälfte meiner Positionen aus.

Tankerunternehmen (Product, Crude) sind ungefähr so gewichtet, wie es einer Gleichverteilung entsprechen würde.

LNG und LPG Transporter sind derzeit untergewichtet.

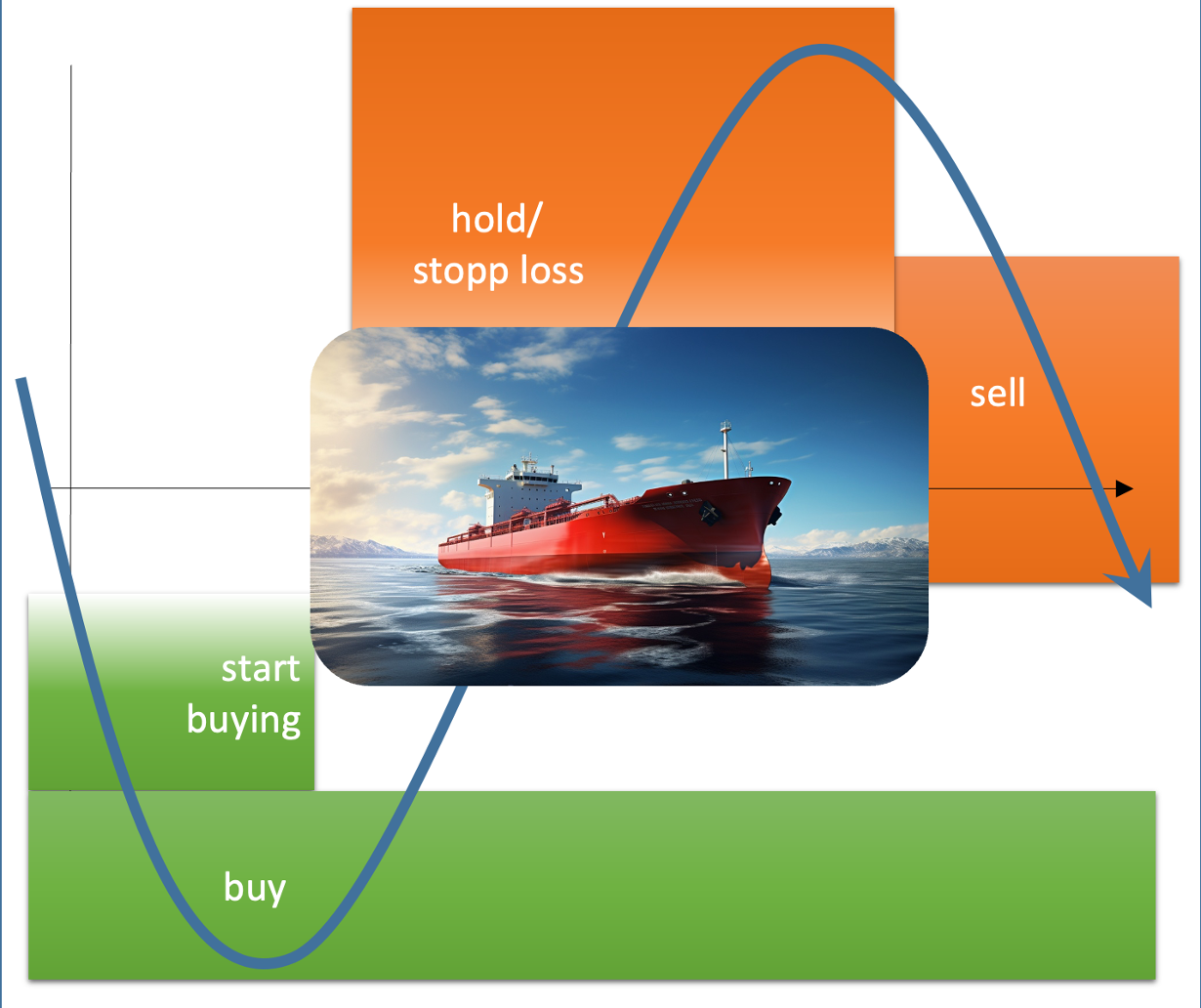

(Strategie für den erfolgreichen Umgang mit Zyklen:

In einem steigenden Marktumfeld möchte ich die größtmögliche Hebelwirkung (in einem vernünftigen Rahmen), und in einem reifen/starken Markt suche ich Unternehmen mit den höchsten Auszahlungen (Dividenden/Buybacks).

Disclaimer

Der Autor und/oder verbundene Personen oder Unternehmen besitzen Anteile von Sccopio Tankers. Dieser Beitrag stellt eine Meinungsäußerung und keine Anlageberatung dar. Bitte beachte die rechtlichen Hinweise.

Fragen, Anregungen, Meinungen? Dann schreiben Sie mir gern unter oede{at}90pva.de